关于经济和投资,再见,有趣的 2023 年

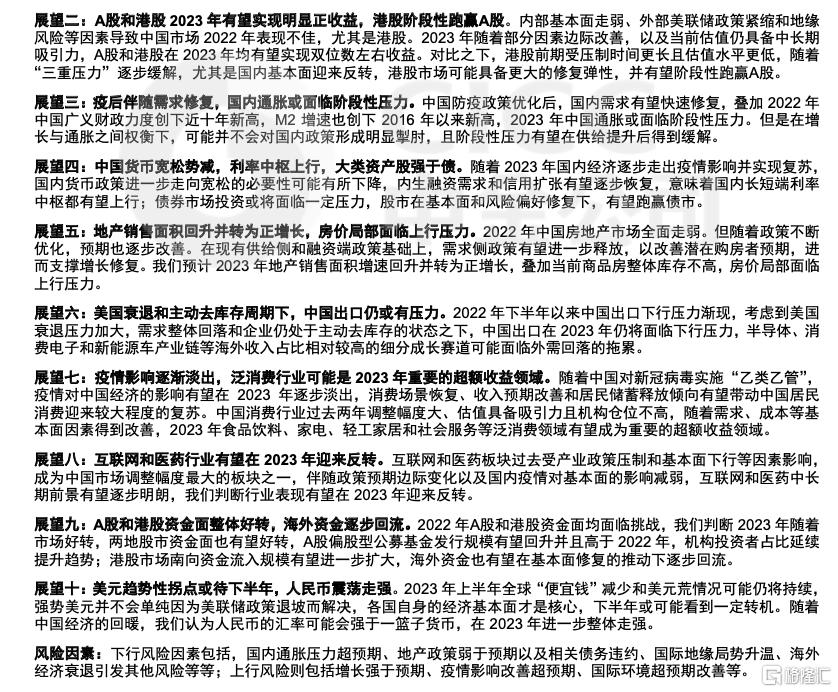

2022 年末 2023 年初的时候,中国顶尖的投资银行中金公司(中国国际金融股份有限公司)对于中国宏观经济做了十大宏观预测。如今到了年末,回头一看,了不得,居然全错。要知道,能把这十道题全部做错和把十道题全部做对一样,都是只有非同寻常的人才能做到的。

不过,我倒不是想强调中金公司搞宏观分析的团队有多么得不靠谱,而是说,预测宏观本来就是一件无比困难的事——事实上,华尔街的分析师也好不到哪去:

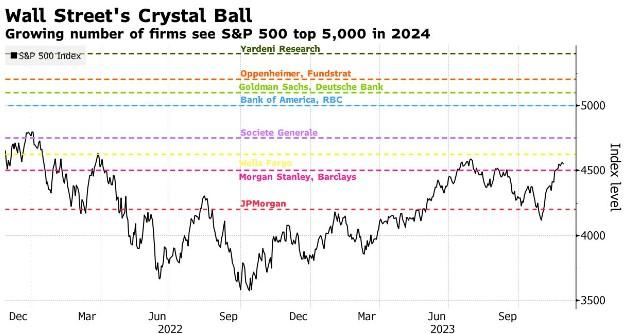

股票策略师 Mike Wilson 预测,标准普尔 500 指数即将暴跌。在美国银行,Meghan Swiber 及其团队表示,要为美国国债收益率暴跌做好准备。在高盛,包括 Kamakshya Trivedi 在内的策略师都在谈论中国资产,因为中国经济终于从疫情封锁中复苏。

16 家大行对标普 500 指数到 2023 年的目标点位,预测值从 3675 点到 4500 点不等。可是结果呢,今天是 2021 年的最后一个交易日,标普最终停留位置是 4769.83。换言之,诸位大师们,全错。

所以,我最终想说明的是,我觉得对于任何一个热衷于投资的朋友,都要有着清醒的头脑,就是不要把自己对于宏观经济的判断,太当回事。这些专业人士况且只能把这件事情做得如此不靠谱,你我业余爱好者就更得有自知之明了。

话说 2024 年的中国市场,一票砖家又开始预测了,看看就好,看看就好。对于美股市场,华尔街也一样:

对于今年投资美股的大多数人来说,收益率都应该还挺不错,但是明年什么情况就很不好说了。浮盈不是真正的盈利,正如同浮亏不是真正的亏损一样,明年我将继续坚守着自己的投资信条,在市场里走下去:

- 只买少数几个看得懂的公司,多调查,少操作。

- 不做短线,不玩期权,只做左侧交易,不设硬止损。

- 永远保持高仓位,根据基本面和市场情绪调仓。

- 专注个股而非指数,不买两倍、三倍,永远不做空。

关于第一条,我的几乎所有持仓都是科技股,我不怕它们波动大,我也不在乎它们过于单一。因为我觉得自己大致能理解商业模式、护城河和认定能够长期赚钱的公司实在不多,它们基本都是科技公司,而我只想涉足认知范围以内的标的。

关于第二条,我是坚决不做短线的,每一只标的一旦开仓了,就打算拿至少几年。我知道大多数人更愿意做右侧交易(包括趋势交易),而右侧交易往往就必须带有硬止损,这和我的方式是大相径庭的。不过我觉得这无所谓,也没有什么错与对之分。

关于第三条市场情绪,我比较喜欢实用市场宽度、VIX 和 PUT/CALL 来帮助判断。

目前持仓市值上美股和回港中概股的比例大概是略小于 9:1,今年较大幅度加仓了中概的巨头,目前最大的的持仓是 AMD 和 GOOG。今年开仓了 U 和 PYPL,今年关仓了 GBTC 和 MU。

考虑到降息背景和被抱团的美股七巨头,明年比较看好现金流充裕的小市值美股成长股;另一方面,今年下半年,特别是年末,我在雪球上感受到市场情绪已经非常消极了,外资也跑得差不多了,因此我也看好处于价值洼地的中概股。

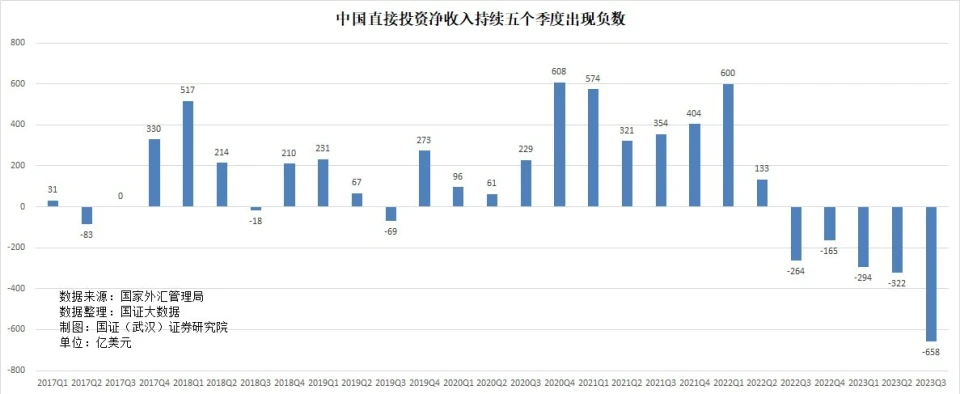

可是话说回来,中概目前兴许是被低估了,但是考虑到中国目前面临通缩的危机,市场信心的低迷并不是一根大阳线就可以扭转的——考虑到前车之鉴日本 “失去的三十年”,通缩是一个通常来讲比通胀可怕得多的怪物,经济持续低迷,消费信心不足,投资意愿不足,就业机会消失,资产价格持续下跌……这是一个恶性循环,希望中国不要步这个后尘。

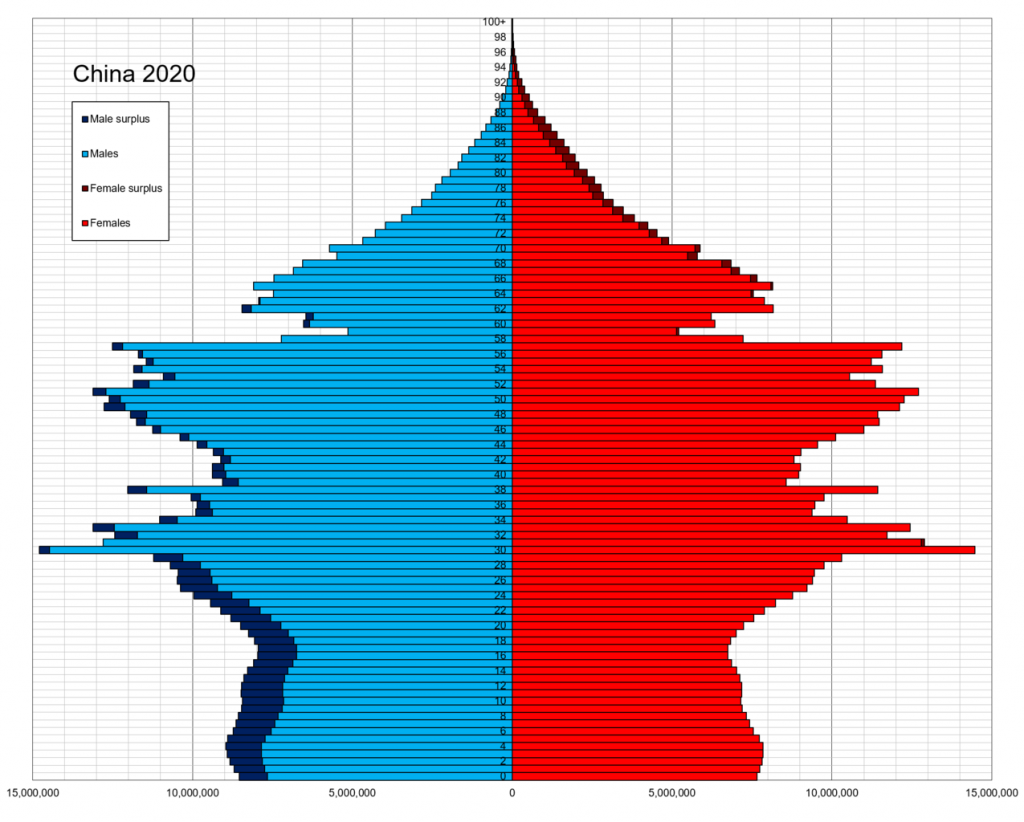

通缩的方便说的和不方便说的原因有很多,但其中一个原因是人口,人口中的老龄化问题是一个全球性的问题,但是从下面这张人口年龄结构分布图能够看出,中国的老龄化问题形势非常严峻。这张图是 2020 年的数据,30-60 岁之间人口,正值创造经济价值的壮年,可是这些人老了怎么办,年轻人口的比例已经严重不足。

文章未经特殊标明皆为本人原创,未经许可不得用于任何商业用途,转载请保持完整性并注明来源链接 《四火的唠叨》

上周五的时候,和同事闲聊聊到了投资,他提到,巴菲特建议大多数人只需要买指数就好了,因为投资个股对于大多数人来说都是一件长期收益小于投资指数的事情。即便不买指数,还有那么多基金,都很方便购买——事实上,市场上大部分的资金都来自于专业机构,他们有高级的工具,有专业的人员,市场在某种程度上就是一个零和游戏,那凭什么自己做的投资决策能击败他们?如果不能,那为还不如就买相应的基金就好了。我很赞同这样的看法,可是,投资个股也有好处,其中之一就是有乐趣,可以保持自己对于经济、公司等等的敏感性,让自己持续学习。而且,如果寻找到合适的方法,散户有自己的优势,比如散户资金量小,进出非常容易,而且散户有自己的视角,而这方面如果做得好的话,也是可以获得很有竞争力的收益的。

上周五的时候,和同事闲聊聊到了投资,他提到,巴菲特建议大多数人只需要买指数就好了,因为投资个股对于大多数人来说都是一件长期收益小于投资指数的事情。即便不买指数,还有那么多基金,都很方便购买——事实上,市场上大部分的资金都来自于专业机构,他们有高级的工具,有专业的人员,市场在某种程度上就是一个零和游戏,那凭什么自己做的投资决策能击败他们?如果不能,那为还不如就买相应的基金就好了。我很赞同这样的看法,可是,投资个股也有好处,其中之一就是有乐趣,可以保持自己对于经济、公司等等的敏感性,让自己持续学习。而且,如果寻找到合适的方法,散户有自己的优势,比如散户资金量小,进出非常容易,而且散户有自己的视角,而这方面如果做得好的话,也是可以获得很有竞争力的收益的。